2025年,全球权益资产、商品普涨,其背后是全球持续宽松的流动性支撑。A股也在资金面与产业升级的双重赋能下涨幅显著,成长股表现强势。

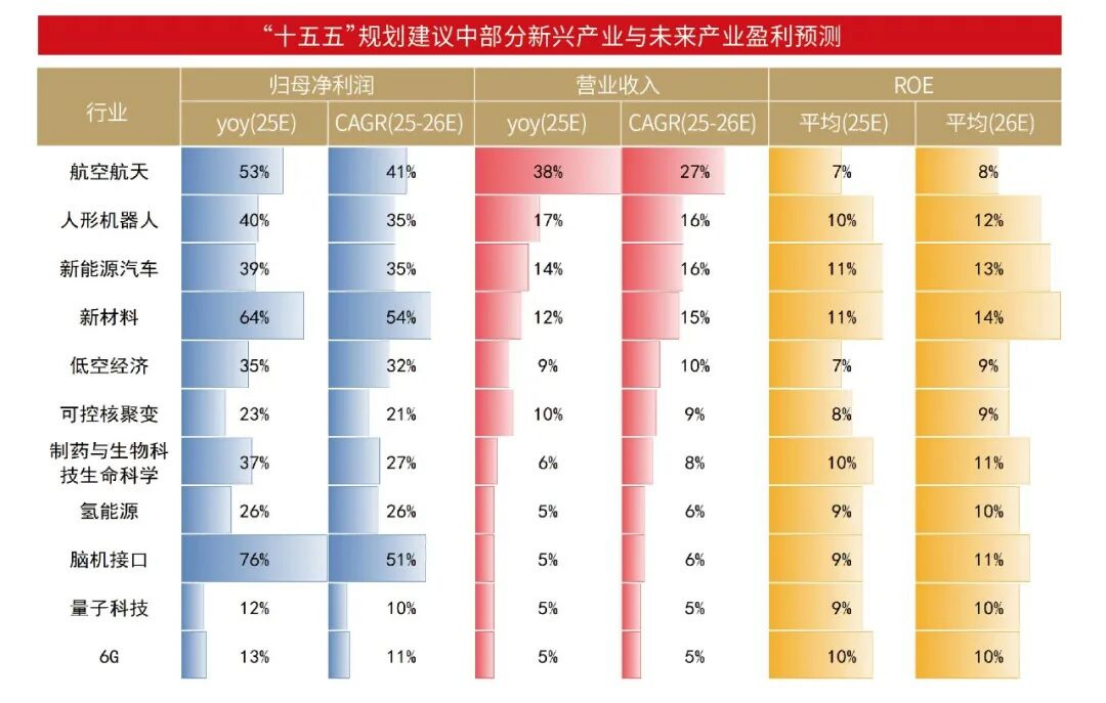

工银瑞信宏观策略团队认为,2026年,在流动性宽松维持的背景下,A股市场仍存一定的上行空间,权益资产仍具备配置价值,盈利分布或将更加均衡,看好估值、盈利、资金面均处相对低位的顺周期核心资产。随着供给侧出清与需求侧企稳,更多顺周期行业的盈利能力有望越过低谷进入上行通道。此外,“十五五”规划锚定的新兴产业打开增长的天花板,也将存在产业层面的机会。

1.方向:市场有望波动向上

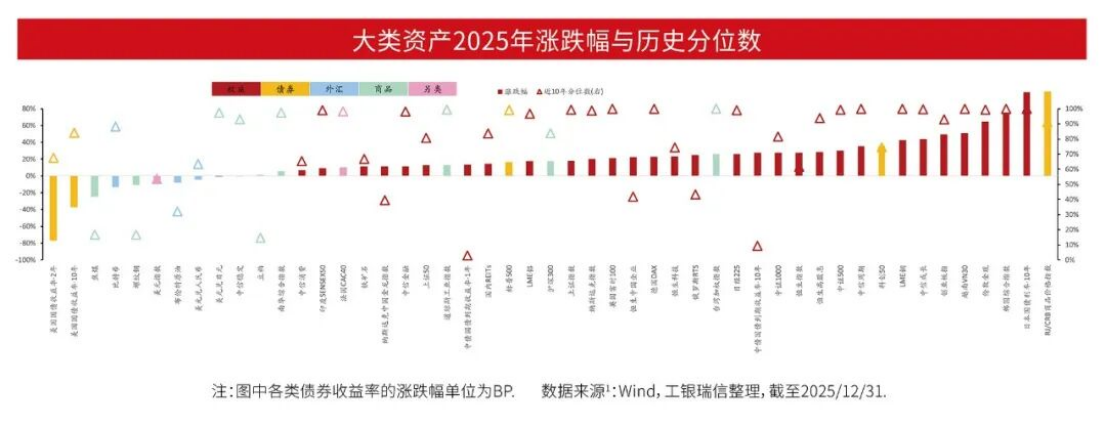

2025年,二十国集团(G20)政策利率大幅下行。在宽松流动性的推动下,美元指数震荡下行,黄金及权益类资产表现偏强,主要权益指数多数上涨至近10年较高分位数。

对于A股而言,从2024年9月市场“政策底”出现,到2025年提振需求的前瞻性政策研究储备加强、出台节奏稳健,宽松的流动性与政策托底下的信心修复带动A股涨幅显著。截至2025年末,万得全A指数PE估值位于2016年以来92%分位数。

尽管静态估值并不算低,但考虑风险收益比,股票的配置价值还在上升。短期来看,居民稳健投资中定期存款偏多,对含权资产的配置偏低,机构负债端对权益资产也尚未明显增配。考虑到政策发力托底、外需韧性较强,且政策也在引导股票波动率降低,权益资产相对债券收益仍具有较高吸引力。

从资金面看,2026年社保、年金、险资是较为确定的资金增量,同时新发偏股基金规模与A股市场表现有较强相关性,公募基金或将迎来更大增量,股票市场的上涨也将吸引更多散户入市。此外,2025年下半年开始,A股赚钱效应凸显,外资对A股市场的关注度也有所提升。如以下半年外资流入速度推算,预计2026年外资流入A股的金额将达到约300亿美元。在“十五五”规划建议引导建设更加开放的资本市场、人民币预期升值的背景下,外资流入同样值得期待。

注1:后续如无特别标注,数据来源均与此一致。

2.结构:盈利分布更加均衡

2025年,上市公司盈利能力和估值分化持续扩大,其中涨幅最大的是AI算力和有色金属板块,而超额收益背后是盈利的支持。

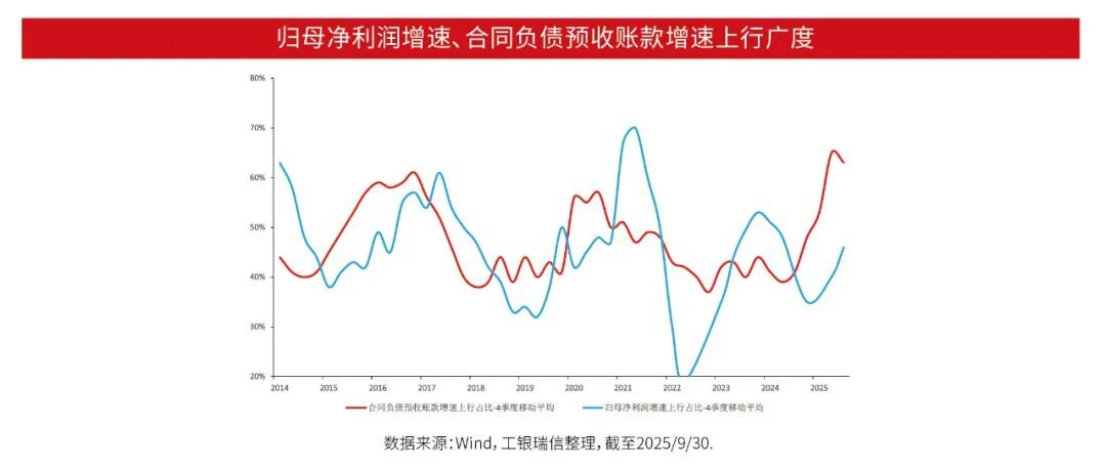

自2024年一季度以来,“合同负债+预收账款”增速上行的行业已有所增多,中信一级行业中上行行业占比由40%上行至2025年三季度60%以上;2024年四季度以来,归母净利润增速上行的行业占比也在增多,从35%上行至2025年三季度46%的水平。行至当前,更多行业盈利进入上行期。

回顾历史,上市公司盈利全面修复或超宽松的资金面是“产业好”向“市场好”转化的条件。2025年以来,上市公司预收及合同负债增速、营收增速、净利率增速等盈利的前瞻指标上行,盈利增速有望迎来上行拐点。

从财务指标看,全A非金融企业2025年一季度以来利润率触底企稳,企业筹资活跃度提升,三季度净利率小幅抬升;规模以上工业企业利润率在二季度触底略有反弹。总资产周转率当下仍在底部,2026年有望企稳并带动ROE上行。

工银瑞信宏观策略团队认为,目前ROE上行的板块归母净利润占比约40%,2026年或升至48%左右。尽管多数大类板块进入到复苏周期,但修复节奏不尽相同,2026年盈利分布或更加均衡。其中,TMT修复进度最快,营收、利润率、ROE均有所改善。考虑到资本开支增速仍不算激进,未来ROE尚无下行风险;中游装备、军工、医药修复进度次之,营收已连续多期上行,但ROE修复刚刚起步,未来有望进一步上行;地产、建筑建材再次之,营收开启修复而ROE仍在回落,现金流表现较好,是接近拐点左侧的板块,2026年板块表现值得期待。

3.机会:看好顺周期核心资产

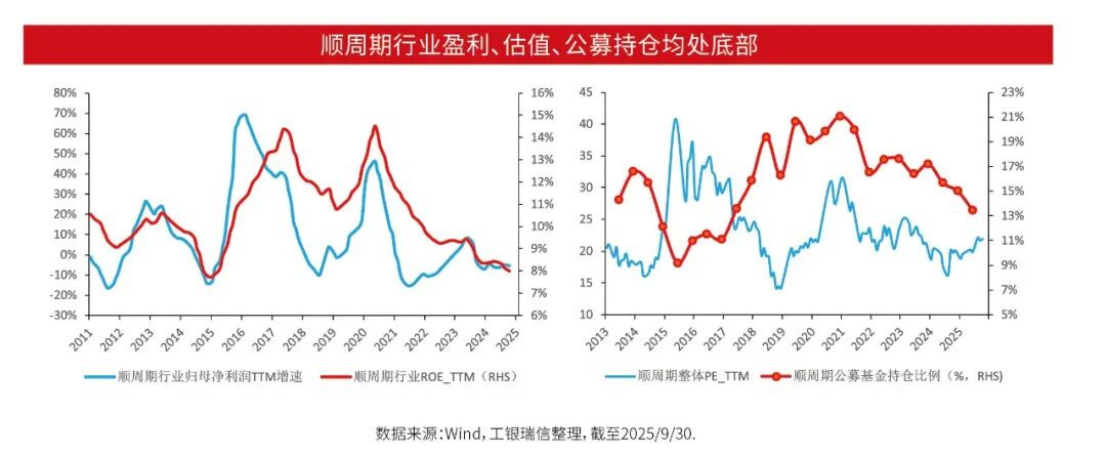

顺周期资产主要指与经济周期同步波动的资产。当前顺周期股票处于“盈利底、估值底、配置底”三重底部区间。

截至2025年三季度,半数顺周期行业ROE进入上行通道,部分行业盈利能力进入右侧。同时,顺周期核心资产还具备供给侧改善的加持。这一方面体现在“剩者为王”—传统顺周期行业在走出周期下行后,往往伴随着集中度的提升;另一方面体现在“强者恒强”—龙头公司ROE明显较全行业占优。

接下来,本文将从“顺出口”“顺消费”“顺投资”三条主线阐述2026年顺周期资产的投资机会。

3.1“顺出口”:外需向上 出海提质增速有望提升估值

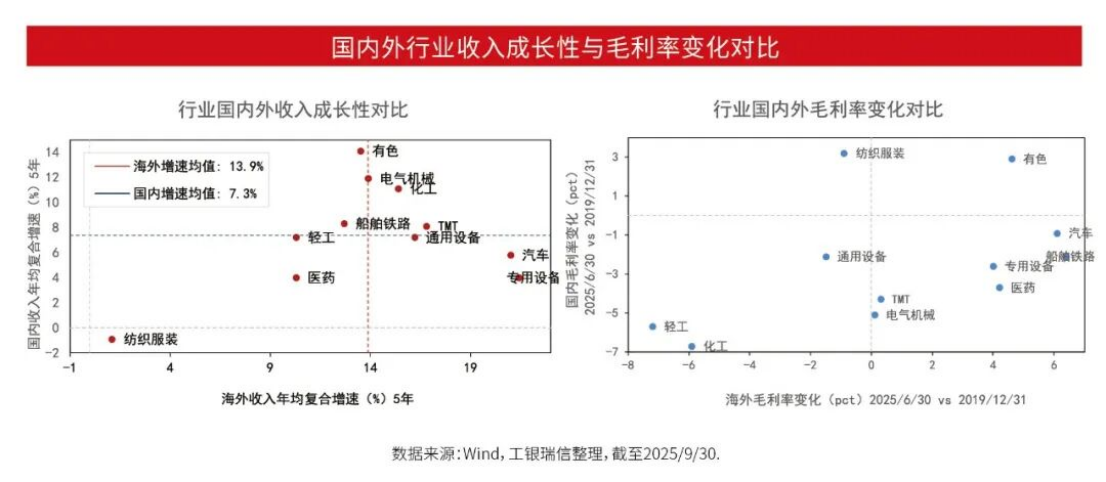

近年来我国企业出口不断提高产品附加值和技术含量,推动产品向高端化、智能化、绿色化方向发展。出口结构升级也体现在上市公司的盈利质量上。

2019年-2024年,汽车、专用设备行业海外收入复合增速较高,国内较为落后。对比2025年上半年与2019年末,汽车、专用设备、船舶、铁路、医药等海外收入毛利率上升,化工、轻工、通用设备等国内外毛利率均下降,纺织服装国内毛利率上升而境外毛利率下降。

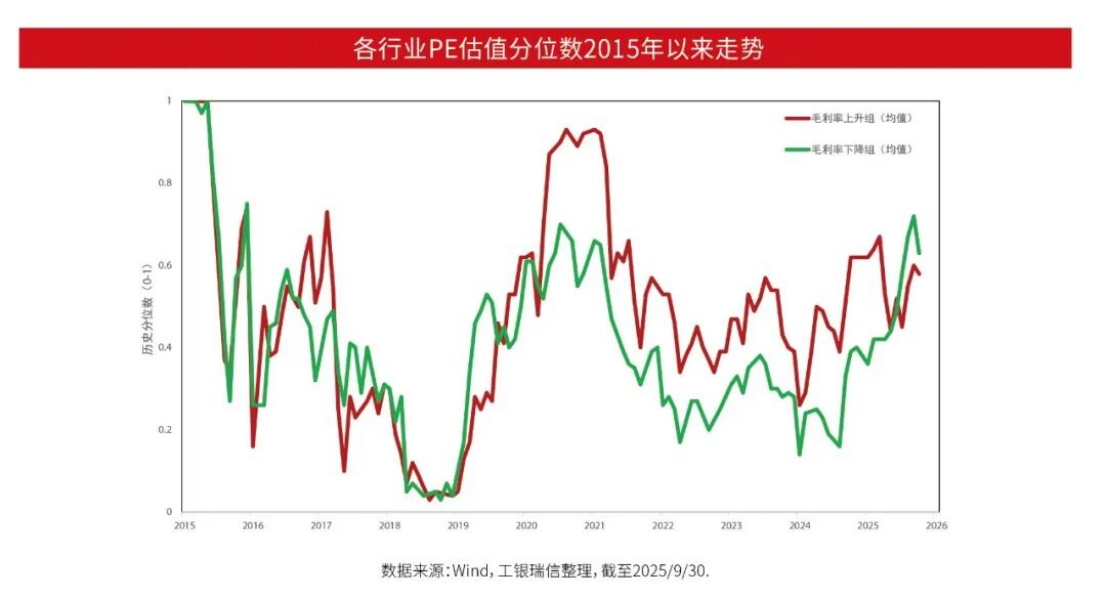

2022年-2025年贸易摩擦前,毛利率提升行业的估值分位数超出下降的行业,但贸易摩擦后估值差距弥合,一定程度上反映了市场对关税侵蚀毛利率的担忧,而当前市场并未对毛利率上升的行业充分定价。

随着我国企业出海提质增速,通过创新驱动产品国际竞争力提高,国内产业链在全球价值链中加速向中高端攀升,外贸企业估值有望不断提升。

3.2“顺消费”:股息率具备吸引力

近五年以来消费板块分红呈现上升趋势,2025年中证消费50指数股息率达到4.2%。同时板块供给侧持续出清,资本开支回落也更为明显。需求侧方面,与发达国家相比,我国人均消费量并不低,消费品和服务消费的价格偏低估是人均消费偏低的原因之一。“十五五”规划建议明确提出“居民消费率明显提高,内需拉动经济增长主动力作用持续增强”的目标要求,强调大力提振消费,并作出一系列具体部署。

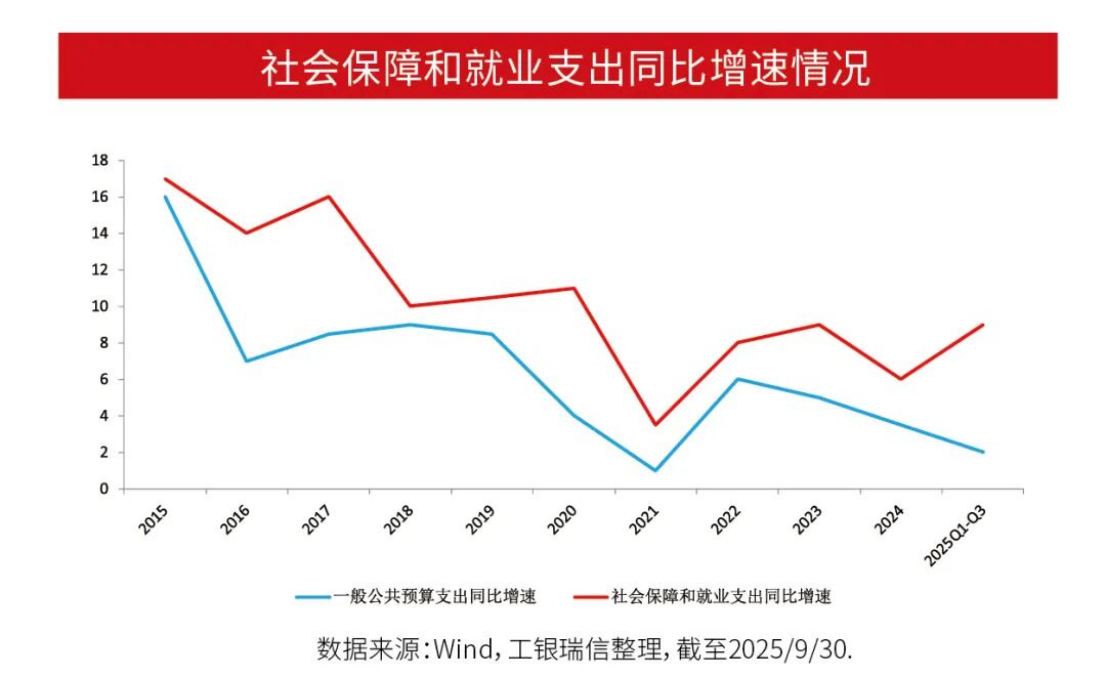

工银瑞信宏观策略团队预计,一方面,2025年以来化债政策对消费有积极影响,2026年仍将继续推进。2026年2.8万亿化债债券或仍将靠前发行,对2026年的政府消费起到托底作用。另一方面,“十五五”规划建议提出“投资于物和投资于人紧密结合”。尽管“投资于人”是慢变量,但多国实证研究证明有效。

3.3“顺投资”:把握现代化产业体系建设的结构性机会

立足于世界百年未有之大变局加速演进、国内高质量发展进入攻坚阶段,“十五五”规划建议将“建设现代化产业体系,巩固壮大实体经济根基”摆在战略任务的第一位。

规划提出在现代化产业体系建设下,可适度超前布局新兴基础设施建设。“十五五”期间,信息通信网络、全国一体化算力网、重大科技基础设施等新型基础设施有望从“跟随发展”转向“引领发展”。

风险提示:本材料由工银瑞信基金管理有限公司提供,为客户服务资料,并非基金宣传推介资料,观点仅供参考,具有时效性,不构成投资建议或收益承诺,投资者不应以该等信息取代其独立判断或仅依据该等信息做出决策。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资。基金有风险,投资须谨慎。