— 、宏观政策面回顾

(点击查看大图)

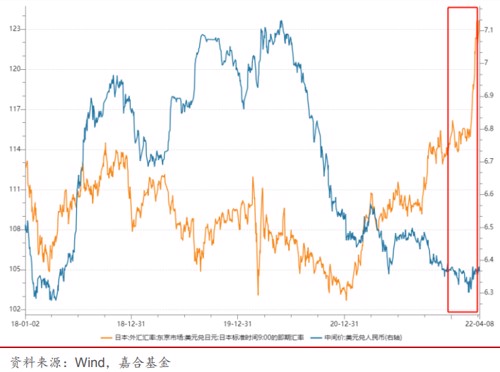

从汇率角度看,美联储确定加息提速后,日元汇率出现了大幅上行(欧元与日元相近),而人民币汇率反应较为平淡,说明中国较为谨慎的货币政策以及出口产业链的强势仍能对当前汇率造成较强的支撑,汇率仍然以两国GDP增速关系为主要中枢。而一旦美国基础利率高于中国,金融资产基础回报率将左右国际资本流动,在无借贷成本的前提下,部分金融资本将回流美国,对中国金融市场造成一定冲击,需注重其中风险。近期疫情扰动、地缘政治冲突以及美联储加息对全球经济、金融市场造成了较大冲突,疫情扰动加深了国内经济衰退的幅度,但在全年GDP增速 5.5%的约束下,经济增速回归的绝对水平并未发生动摇,只是过程被拉长;地缘政治冲突和美联储加息通过通胀水平相连接,总体抬升了全球的名义利率水平,处于加速过程当中。综合来看,债券市场受到的压制较为明显,近期只是疫情扰动导致经济增速回升的时间被拉长,短期利空压力降低,但中期来看债市面临的上行压力反而有所增强,短期可能存在政策博弈机会,但中长期来看面临较大风险。

二、本周高频数据回顾

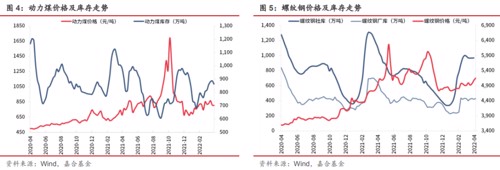

本周大宗商品价量边际变化仍然较小,国际航运价格持续下行。价格方面,动力煤和水泥价格小 幅下行,螺纹钢价格小幅上行,整体库存均基本保持稳定。航运价格近期回落明显,结合PMI海外订单回落,说明目前进出口对国内经济的支撑作用正在边际转弱。

(点击查看大图)

(点击查看大图)

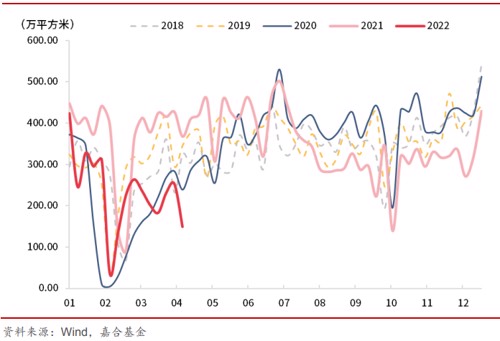

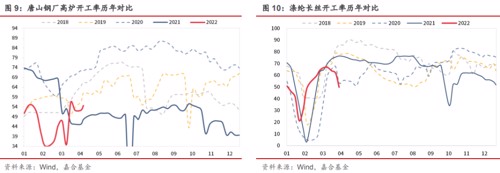

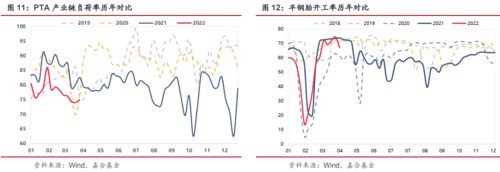

开工率方面纺织产业链开工受到疫情影响有所扩大,半钢胎开工率同样受到一定影响,高炉开工和PTA产业链负荷率小幅走高。由于上海疫情加重,以江浙沪为主的纺服产业受到冲击较大,涤纶长丝开工率大幅下行。汽车产业链由于供应链受到疫情扰动,开工率同样快速下行。北方疫情近期明显好转,唐山钢厂开工率小幅上行。

(点击查看大图)

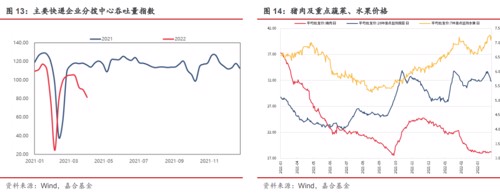

居民消费方面,受到疫情影响快递数量大幅下降,水果、蔬菜价格短期回落。本周发改委继续进行猪肉收储,猪肉价格也在理论政策价格底线保持稳定,预计本轮去化将在底部持续更长时间。蔬菜、水果价格小幅走低,但整体趋势仍处于上升通道,结合去年同期猪肉价格快速下行趋势, 预计未来一段时间CPI将有所反弹。

(点击查看大图)

三 、本周流动性回顾

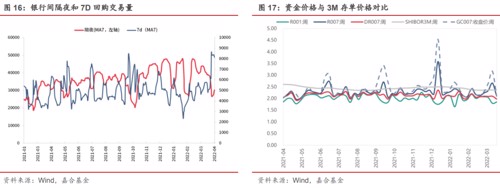

本周央行公开市场共投放300亿元,公开市场共到期6200亿元,央行净回笼资金5900亿元,系央行回收跨季资金投放所致。R001收于1.79%,较上周下行71.91BP;R007收于2.01%,较上周下行73.30BP。跨月结束后,资金价格迅速回调,整体低于近期平均水平,说明目前银行间市场流动性较为充裕,降息降准的必要性显著降低,预计央行可能采取超额续作MLF等方式择机对财政政策形成支撑。此外,由于近期疫情扰动是的债券市场做多情绪浓厚,但整体市场杠 水平尚未大幅攀升,如遇到降准降息落空后市场回调程度可能较小。

(点击查看大图)

四、债券市场回顾

【利率债】

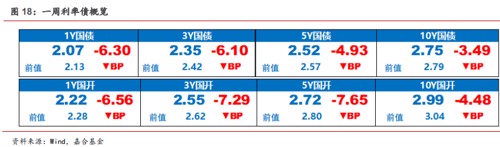

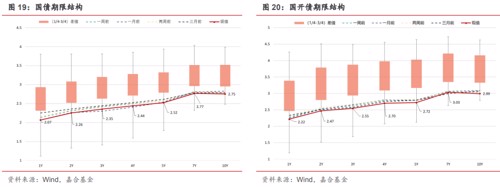

本周利率债较上周末广谱利率下行。截至本周五,1年期国债收益率下行6.30BP至2.07%,1年期国开收益率上行6.56BP至2.22%;10年期国债收益率收于2.75%,下行3.49BP,10 年期国开收益率收于 2.99%,下行 4.48BP。本周由于疫情冲击持续发酵,同时多项经济高频指标转弱 导致市场对于一季度经济转向悲观,进而带动债券收益率继续下行,特别是市场存在较多降准降 息预期,打开了此前债券的下行空间限制。当下来看,本轮疫情对于经济的冲击确实较大,多项 领先指标均有较大程度的恶化,一季度 GDP 增速可能较为悲观,债券收益率下行是正常市场反应。但需要注意的是,在前期央行已经进行了政策刺激后,整体信用链条目前被疫情打断,但银行间市场的资金宽松证明,问题主要出在实体经济停滞带来的需求端暂时萎缩,资金供给端仍然存在较为有力的支持,过度博弈央行的货币政策可能效果不佳。诚然,降息降准的窗口仍然存在, 但是海外加息仍有进一步加速的可能,货币政策受限较多,未到万不得已的情况下政策继续加码的强度可能较为温和,预计一季度 GDP 受到较大影响的情况下降准和通过超额续作 MLF 进行对 冲的概率较高。

而在目前以财政发力为主的政策节奏下,更多地结构性手段和降准将是央行优先使用的货币政策工具。所以目前短端债券收益率已经在博弈降息的情况下,性价比不高,一旦降息落空将出现短期反弹,仍建议按照基本面逻辑以配置中长期债券为主。此外,美联储加息有超预期可能,近期美联储官员在市场沟通中测试加快加息对于市场的影响,期待市场逐渐消化后,5 月份可以加速加息进程,但美债收益率上行对中债造成了实质性的压力,目前国内债券下行的空间不大,应注重海外加息超预期风险。

(点击查看大图)

【信用债】

本周(4.4-4.10)一级市场信用债发行量 1,066.16 亿元,总偿还量 1,227.58 亿元,净融资量-161.42 亿元。分评级来看,上周高评级 AAA 发行占比为 73.68%,AA+发行占比为 17.54%。从期限结 构来看,1 年内发行金额占比 46.56%,中长期限发行占比略有所增长。上周共有 3 只债券推迟或 取消发行,合计金额为 19.00 亿元,上周取消发行数量和金额较前一周均有所减少。

(点击查看大图)

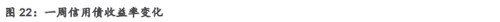

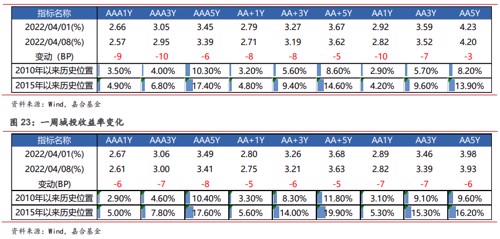

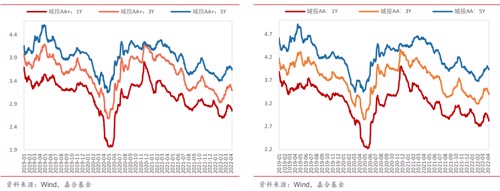

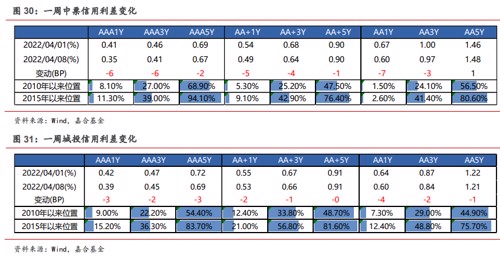

本周信用债收益率全部下行。产业债各等级各期限收益率均下行,其中 1 年期 AA、AA-等级下行 幅度最大(10bp);城投债各等级各期限收益率均下行,其中,5 年期 AAA 等级下行幅度最大(8bp)。

(点击查看大图)

信用利差方面,上周产业债各等级各期限均收窄,其中 1 年期 AA 等级收窄幅度最为明显(7bp);城投债除 5 年期、3 年期 AA-等级信用利差小幅走阔外,其余各等级各期限均收窄,其中 7 年期 AAA 等级收窄幅度最为明显(6bp)。

(点击查看大图)

【可转债】

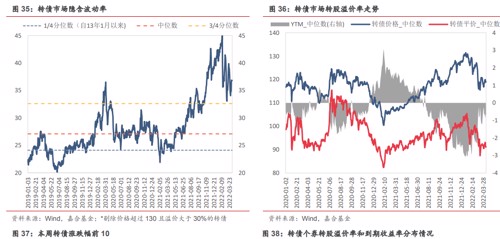

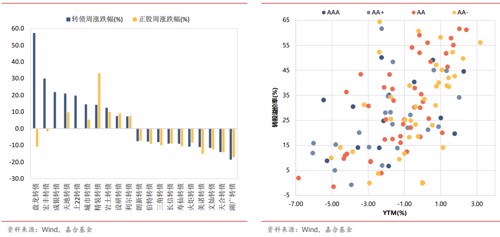

本周转债市场表现平淡,指数略有下跌,中证转债指数周跌幅为 0.50%,共成交 2053.85 亿元, 转债估值变化不大,隐含波动率平均值周涨幅为 0.29%,收于 36.83%,位于历史 85.5%分位点。分类别来看,超高平价券(转股价值大于 130 元)跌幅均值为 2.45%,表现弱于高平价券(-1.05%)、 中平价券(0.09%)和低平价券(-0.22%)。高评级券(评级为 AA+及以上)的跌幅均值为 0.27%, 表现优于中评级券(-0.85%)与低评级券(-0.38%)。从转债规模看,本周大规模转债(债券余 额大于 50 亿元)的涨幅均值为 0.55%,表现优于中规模券(-0.43%)和小规模券(-0.77%)。从 行业分布上看,本周建筑装饰、化工转债领涨。建筑装饰主要受益于地产股反弹,地产上游高弹 性的建材类标的也跟随上涨。化工类的转债主要由化肥、磷化工转债领涨,主要受到俄乌局势影响,化肥供应受限引起价格上涨。分个券来看,本周盘龙转债、宏丰转债和成银转债涨幅居前, 周涨幅分别为 57.3%、30%和 21.9%,涨幅靠前的均为上市新券,湖广转债、天合转债和文灿转 债跌幅居前,周跌幅分别为 18.6%、14%和 11.6%。

本周权益市场整体呈下跌走势,上证指数周跌幅为 0.94%,截至周五收于 3251.85 点,共成交 12456.75 亿元,日均成交额比前一周略有提升,沪深 300 和创业板指周跌幅分别为 1.06%和 3.64%,分行业来看,本周稳增长相关板块维持强势表现,建筑装饰、钢铁和建筑材料板块周涨 幅居前,分别上涨了 6.06%、3.97%和 3.93%,农林牧渔、电力设备和电子板块周跌幅居前,跌幅分别为 4.72%、4.68%和 4.67%。

(点击查看大图)

风险提示: