适合人群:

“佛系”投资者,需要有“收益一定会回来”的心态,能够暂时“闭上眼睛”,置身市场起伏之外,以不变应万变。

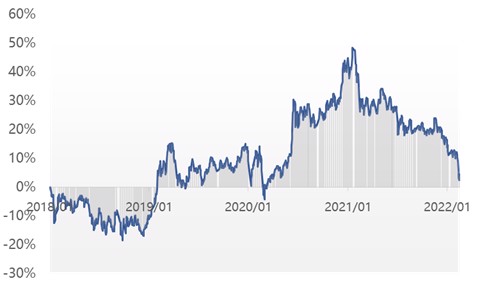

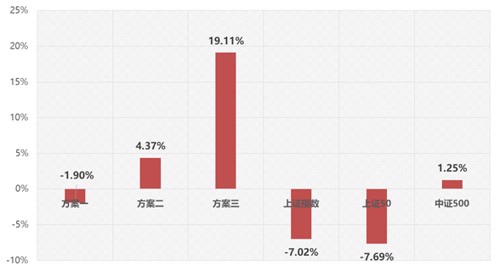

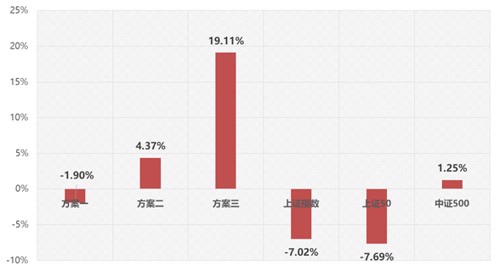

效果模拟:以沪深300为例,截至2022年3月11日,近5年其最大回撤为-32.46%,从2018年1月24日的4389.89点,跌到2019年1月3日的3000点以下(2964.84点)。假设一个最悲观的情况,“水逆王”小嘉在2018年1月24日入场,入市即巅峰,之后便遇上了大幅调整。如果小嘉在这段时间里选择“放手躺平”,那么需要多长时间收益才能回正呢?答案是547天,在经历547个日夜后,沪深300终于在2020年7月3日突破了4389.89点,小嘉持有收益回正。这之后如果能运气“爆棚”,精准踩中市场节奏“退场”的话,最高持有收益可达到32.30%。虽然精准择时是小概率事件,但是配合合适的目标收益止盈,也能比较完美的收场。比如,若将目标收益率定为20%,那么小嘉会在2021年1月4日赎回美美离场,而同期上证指数区间涨跌幅仍为负数(-1.59%)。但是,如果一直“贪高”没能及时止盈的话,截至2022年3月11日,持有收益就又变回了负数(-1.90%),进入了下一轮时间未知的等待。数据来源:wind,统计区间:2018.1.24-2022.3.11

适合人群:

认为自己所持标的基本面情况并没有发生太大改变,调整下跌更多是受市场情绪扰动。比如,对于基民朋友来说,可以检查一下基金的持仓、运作是否有重大变化、投资风格是否出现漂移等。

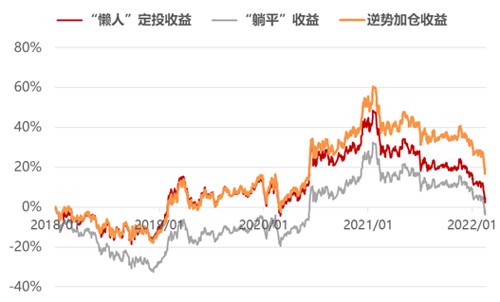

效果模拟:定投的全名是“定期定额投资计划”,简单说便是每隔一段固定时间以固定金额买入同一标的。延用前一个方案的例子,小嘉在2018年1月24日首次入场,开启“月定投”模式(即每隔30天进行一次定投)。截至2022年3月11日,一共完成了51期定投。

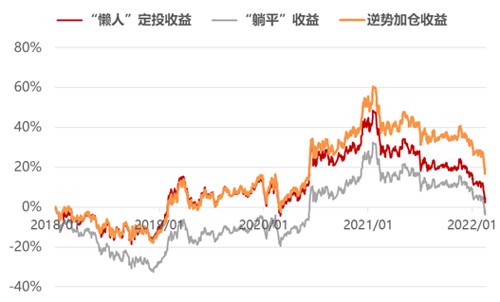

图2展示了逆势定投的收益率曲线,可以发现,相较于“放手躺平”,定投一定程度上可以提高持有收益水平。在定投期间,最高持有收益为48.41%。即便错过了止盈时点,相较于方案一的新一轮等待,方案二依然保持一定的正收益(4.37%)。

图2:方案二定投收益曲线

数据来源:wind,统计区间:2018.1.24-2022.3.11

在市场下跌时,通过定投可以分摊下跌风险,在低位收集比较便宜的筹码,从而达到降低平均投资成本的效果。

适合人群:

对自己所持标的充满信心,并认为每一次下跌都是加仓的机会,拥有一定的风险承受能力以及比较稳定的现金流。

效果模拟:这次例子的主人公依旧是“小嘉”,假设小嘉碰到市场高点回调后,不仅不心慌,还觉得这是老天爷赐予她的绝妙加仓机会,于是决定市场每下跌5%就加一次仓,每次加仓1000元。从2018年1月24日开始到2022年3月11日,共完成了7次加仓。和方案二的逆势定投相比,在时点选择方面更讲究了一些。

数据来源:wind,统计区间:2018.1.24-2022.3.11无论是比较最终收益结果,还是收益曲线,方案三5%逆势加仓法的收益在这三个方案中的表现都是最佳的,一定程度上提高了整体的收益水平。需要注意的是,这里的5%只是一个例子,并不是唯一确定的,投资者可以根据自身的现金流水平、风险偏好以及市场情况等进行调整。这三个方案里,有吸引你的吗?其实,投资并非短跑比赛,比起市场短期扰动,还是应该回归标的本身。对于优质标的,坚持长期持有、逆势加仓,最终大概率都不会失望。