— 、宏观政策面回顾

本周美联储意外发表鹰派发言,基于较好的失业率水平预计将加快 2022 年加息节奏,美债收益率大幅上行,对全球金融市场造成了较大影响。从国内视角来看,中美债券利差、人民币兑美元汇率以及国内外汇存款三个方面都积累了足够的安全垫,预计美联储加息对我国金融市场的影响将弱于往期。

首先,从上一轮美联储加息进程来观察,美联储加息的影响主要分为两个阶段,第一阶段美债收益率在加息伊始快速上行后保持稳定,中国债券收益率在此期间持续上行,中美利差持续扩大,高点在 150-160bp 附近;第二阶段美债收益率持续上行而中国国债收益率转为下行阶段,中美利差收敛,低点在 60-80bp 附近。可以看出,美联储加息除加息启动外,对于中美债券的影响是非同步非对称的。由于一个国家的利率水平受到较多宏观因素影响,聚焦于中美利率来看,中美债券利差的绝对水平是一个衡量中国债券收益率受到美联储加息影响的合理指标,利差较低时中国债券收益率上行压力较大,利差较高时中国债券收益率上行的压力较小。在美联储本次鹰派发言之前,中美债券利差大约在130bp左右,处于较高水平的债券利差将成为对冲美联储加息的缓冲 垫,降低加息对于中国债券收益率的影响。

(点击查看大图)

其次,新冠疫情冲击之后,受益于我国供给的快速恢复,强劲的出口实力使得人民币有较大程度的升值,同样为美联储加息的冲击积累了一定的安全垫。对比中日汇率走势,人民币汇率在整个 2021 年保持相对强势,创造了一定的汇率空间,从资本流动角度来说,即使美元加息导致全球美元回流美国国内,中国也可以通过人民币贬值的方法为国内利率提供一定的支撑。

(点击查看大图)

最后,如图 3 所示(标红区域为外币存款),由于2021年出口的强劲,造成了大量外汇的持续流入,而由于央行暂停了对商业银行的换汇导致大量外汇以外币存款的形式停留在商业银行体系。在美联储加息的情况下,商业银行体系中的外币存款将稀释回流美元的规模,相当于在人民币汇率之前再加入一道防火墙,进一步保护了我国国内的利率水平。

(点击查看大图)

二、本周高频数据回顾

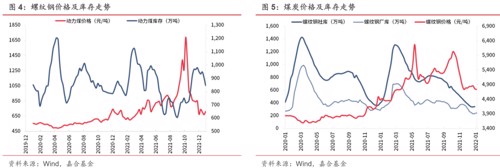

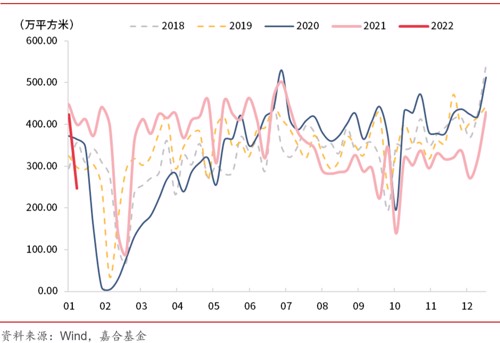

(点击查看大图)

本周房地产成交面积大幅下降,系季节性扰动所致。商品房成交面积数据受到春节的影响较大,往年均在春节前下降至0值附近,今年春节时间较早,导致房地产成交数据下降时间点早于往年。从上周数据来看,目前房地产成交数据已经基本恢复正常,需求端对于房地产销售仍然有较强的支撑,预计 2022 年 1 月份与往年数据有较大错位,更应关注春节后数据的恢复程度。

(点击查看大图)

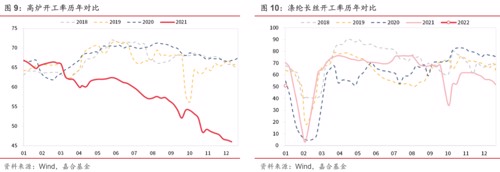

高炉开工数据本周未更新,纺织服装开工率保持稳定。临近春节,受到建筑行业和其他基础行业开工率影响,开工率短期可能出现较大程度的波动,后续更应关注春节过后各项数据的恢复程度。

(点击查看大图)

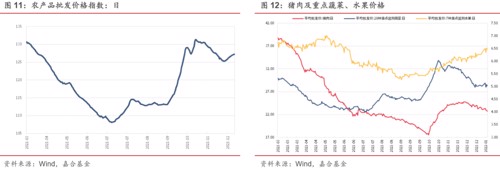

农产品价格小幅上行。临近年底,蔬菜和猪肉价格保持稳定,处于季节性高位,水果价格短期有缓慢爬升的趋势。冬季气温尚处于合理区间,拉尼娜现象尚未出现影响,预计节前农产品供应将保持稳定。此外,本轮新冠疫情发展存在一定的不确定性,较多海外国家本轮确诊人数再创新高,外部输入风险持续加大,不排除对于我国局部地区造成影响的可能。

(点击查看大图)

三 、本周流动性回顾

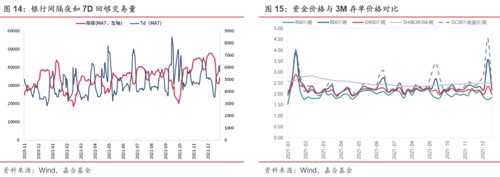

本周央行公开市场共投放400亿元,公开市场共到期7000亿元,公开市场央行实现净回笼6600亿元,系央行回收跨年资金所致。R001收于1.88%,较上周下行49.30BP;R007收于 2.13%, 较上周下行 41.67BP。央行本周央行对跨年投放的短期流动性进行了全部回收,并未出现11-12月份部分回收的情况,证明银行间流动性充裕程度好于11月、12月,这与降准之后资金尚未找到“宽信用”载体有关。本月有5000亿元MLF到期,在“宽信用”为主的政策基调下,预计将较难大幅度回收银行间市场流动性,大概率将等量续作或者续作 4000 亿元,对于流动性冲击较小。

(点击查看大图)

四、本周债券回顾

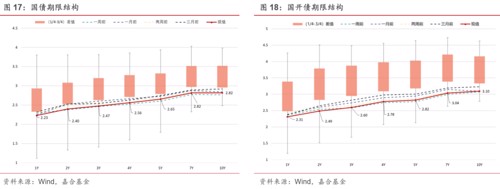

【利率债】

(点击查看大图)

【信用债】

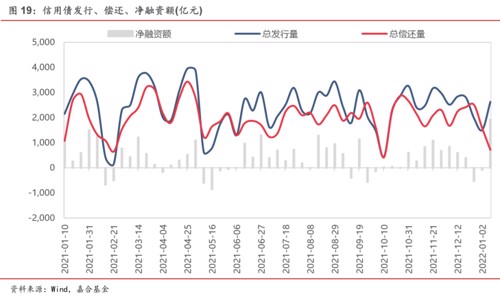

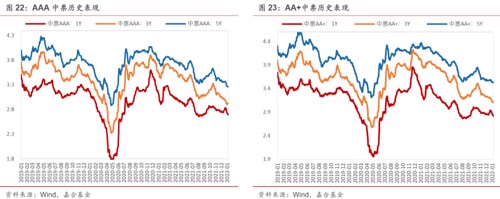

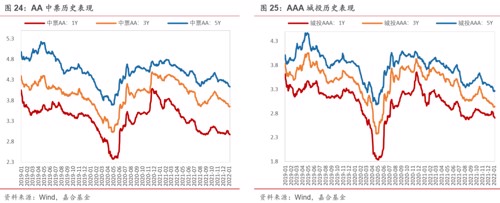

本周(1.4-1.9)一级市场信用债发行量2,627.97亿元,总偿还量714.70亿元,净融资量1,913.27亿元。分评级来看,上周高评级AAA发行占比为58.84%,AA+发行占比为 25.73%。从期限结构来看,1年内发行金额占比55.99%,中长期限发行占有所减少。上周共有1只债券推迟或取消发行,合计金额为3亿元,上周取消发行数量和金额较上周均有所减少。

(点击查看大图)

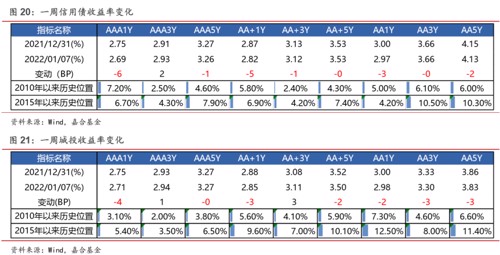

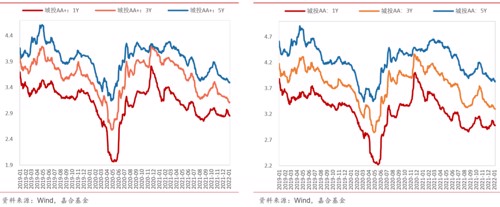

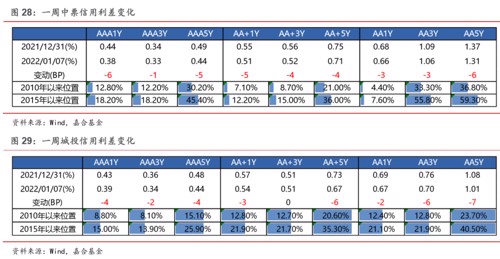

本周信用债收益率大多下行。产业债除3年期 AAA 等级收益率上行外,其余各等级各期限收益 率均下行,其中, 1年期 AAA 等级下行幅度最大(6bp);城投债除3年期 AAA、AA+等级收益率上 行外,其余各等级各期限收益率均下行,其中,5年期 AA-等级下行幅度最大(7bp)。

(点击查看大图)

信用利差方面,上周产业债各等级各期限均表现收窄,其中7 年期 AA 级收窄幅度最大(8bp);城投债各等级各期限均表现收窄,其中 7 年 AA- 级收窄幅度最大(14bp)。

(点击查看大图)

【可转债】

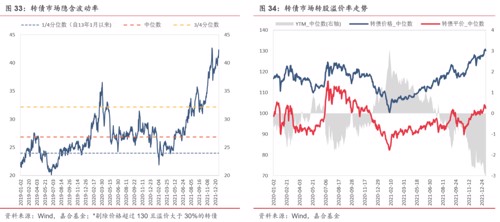

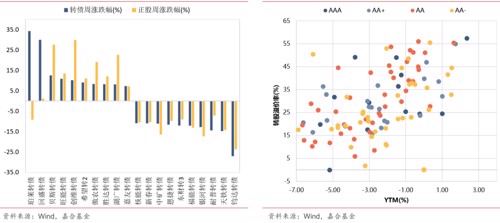

本周转债市场跟随股市下跌,依托转债估值支撑,转债指数跌幅小于股票指数,中证转债指数周跌幅为0.38%,共成交 2182.24 亿元,日均成交量较前一周略有提升。估值方面,本周转债隐含波动率平均值较前一周有所上涨,周涨幅为1.54%,收于 42.32%,位于历史 93.6%分位点。转债中领涨的主要是传媒、农林牧渔以及稳增长利好的传统基建板块。高低价转债走势明显分化,低价转债价格全面上行,100 元以下的绝对低价转债被消灭,大量 130 元以上的高价转债价格回落。分个券来看,本周珀莱转债、回盛转债和贝斯转债涨幅居前,周涨幅为 34.3%、30%和 12.6%, 钧达转债、天铁转债和耐普转债跌幅居前,周跌幅分别为 27.1%、14.8%和 14.5%。

本周股市连续4日下跌,上证指数周跌幅为1.65%,收报3579.54 点,共成交1.65%,共成交20263.90亿元,日均成交量较前一周有所提升,沪深300周跌幅为 2.39%,创业板指跌幅较大,周跌幅为 6.8%。分行业来看,本周行业指数跌多涨少,电力设备、国防军工和公用事业板块跌幅居前,周跌幅分别为8.31%、7.47%和 5.78%,房地产、家用电器和建筑装饰板块涨幅居前,周涨幅为 4.46%、4.19%和 3.54%。

(点击查看大图)

风险提示: